Jak uniknąć podatku od darowizny? Kluczem jest znajomość przepisów i formalności.

- Grupa zerowa: Małżonek, zstępni (dzieci, wnuki), wstępni (rodzice, dziadkowie), pasierb, rodzeństwo, ojczym, macocha mogą skorzystać z całkowitego zwolnienia, pod warunkiem zgłoszenia darowizny na formularzu SD-Z2 w ciągu 6 miesięcy i udokumentowania przelewu bankowego/pocztowego dla darowizn pieniężnych.

- Kwoty wolne: Darowizny do 36 120 zł (I grupa), 27 090 zł (II grupa) i 5 733 zł (III grupa) od jednej osoby w ciągu 5 lat są zwolnione z podatku i nie wymagają zgłoszenia.

- Formularz SD-Z2: Jest kluczowy dla grupy zerowej, gdy darowizna przekracza 36 120 zł. Niezłożenie go w terminie 6 miesięcy skutkuje utratą zwolnienia.

- Forma darowizny pieniężnej: Dla grupy zerowej darowizny pieniężne muszą być przekazane przelewem bankowym lub przekazem pocztowym. Gotówka "do ręki" wyklucza zwolnienie.

- Sumowanie darowizn: Przy ustalaniu limitów sumuje się darowizny otrzymane od tej samej osoby w bieżącym roku i w ciągu 5 lat poprzedzających.

- Konsekwencje: Brak zgłoszenia darowizny podlegającej opodatkowaniu może skutkować nałożeniem podatku w wysokości 20% jej wartości.

Czym jest podatek od darowizny i dlaczego w ogóle trzeba się nim przejmować?

Podatek od darowizn to nic innego jak danina na rzecz państwa, którą musimy uiścić, gdy otrzymujemy od kogoś majątek w drodze darowizny. Może to być gotówka, nieruchomość, samochód czy inne cenne przedmioty. W Polsce reguluje to ustawa o podatku od spadków i darowizn. Zrozumienie jego zasad jest kluczowe, ponieważ pozwala uniknąć niepotrzebnych obciążeń finansowych, a co ważniejsze, problemów prawnych z urzędem skarbowym. W mojej praktyce często widzę, jak brak wiedzy w tym zakresie prowadzi do niepotrzebnego stresu i dodatkowych kosztów.

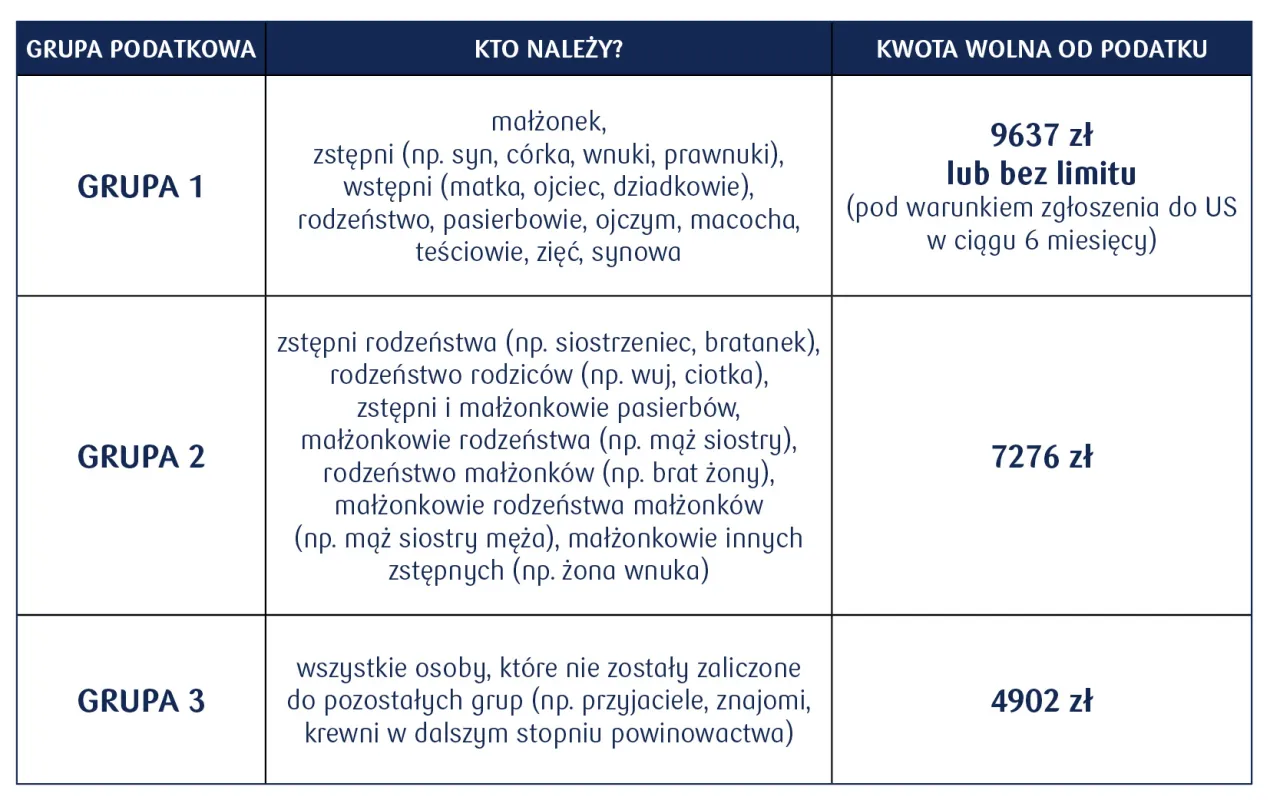

Klucz do oszczędności: zrozumienie grup podatkowych

Podstawą do zrozumienia zasad opodatkowania i zwolnień w przypadku darowizn jest koncepcja grup podatkowych. To właśnie przynależność do odpowiedniej grupy decyduje o tym, czy w ogóle zapłacimy podatek, w jakiej wysokości i jakie formalności musimy spełnić. Wyróżniamy trzy główne grupy podatkowe (I, II, III) oraz niezwykle ważną "grupę zerową", która oferuje najkorzystniejsze warunki. Wiedza o tym, do której grupy należysz Ty i Twój darczyńca, to pierwszy i najważniejszy krok do oszczędności.

Grupa zerowa: Twój bilet do całkowitego zwolnienia z podatku

Kto należy do elitarnej "grupy zerowej"? Sprawdź, czy jesteś na liście

Jeśli otrzymujesz darowiznę od osoby z najbliższej rodziny, masz naprawdę duże szczęście. To właśnie ta "elitarna" grupa, nazywana potocznie "grupą zerową", może skorzystać z całkowitego zwolnienia z podatku od darowizn, niezależnie od ich wartości. Do tej grupy zaliczamy:

- Małżonka,

- Zstępnych (dzieci, wnuki, prawnuki),

- Wstępnych (rodzice, dziadkowie, pradziadkowie),

- Pasierba,

- Rodzeństwo,

- Ojczyma,

- Macocha.

Jak widać, krąg osób jest dość szeroki, co otwiera wiele możliwości na legalne przekazywanie majątku bez obciążeń podatkowych.

Dwa żelazne warunki, które musisz spełnić, aby nie zapłacić ani złotówki

Choć przynależność do "grupy zerowej" daje ogromne przywileje, to jednak wiąże się z koniecznością spełnienia dwóch kluczowych warunków. Niespełnienie któregokolwiek z nich, niestety, skutkuje utratą prawa do całkowitego zwolnienia. Oto one:

- Zgłoszenie darowizny na formularzu SD-Z2 w terminie 6 miesięcy: Jeśli wartość darowizny przekracza kwotę wolną od podatku (obecnie 36 120 zł od jednej osoby w ciągu 5 lat), musisz bezwzględnie zgłosić jej otrzymanie do urzędu skarbowego na specjalnym formularzu SD-Z2. Masz na to dokładnie 6 miesięcy od dnia powstania obowiązku podatkowego (zazwyczaj od dnia otrzymania darowizny). To termin nieprzywracalny, więc spóźnienie nawet o jeden dzień oznacza utratę zwolnienia.

- Udokumentowanie darowizny pieniężnej dowodem przekazania na rachunek bankowy lub przekazem pocztowym: Ten warunek dotyczy wyłącznie darowizn pieniężnych. Aby skorzystać ze zwolnienia, pieniądze muszą zostać przekazane w formie bezgotówkowej czyli przelewem na Twój rachunek bankowy (lub rachunek w SKOK) albo przekazem pocztowym. Przekazanie gotówki "do ręki" wyklucza możliwość skorzystania z całkowitego zwolnienia, co jest najczęstszym błędem, jaki widzę w praktyce.

Pamiętaj, że oba te warunki muszą być spełnione łącznie. Jeśli masz wątpliwości, zawsze warto skonsultować się z ekspertem, aby mieć pewność, że wszystko jest zgodne z przepisami.

Magiczne kwoty wolne od podatku: Kiedy nie musisz robić absolutnie nic?

Nie każda darowizna wymaga zgłoszenia do urzędu skarbowego czy zapłaty podatku. Polskie prawo przewiduje tzw. kwoty wolne od podatku, które zależą od stopnia pokrewieństwa między darczyńcą a obdarowanym.

Limit 36 120 zł: Co musisz wiedzieć o darowiznach w I grupie podatkowej

Dla I grupy podatkowej, do której należą m.in. małżonek, dzieci, wnuki, rodzice, dziadkowie, rodzeństwo, pasierb, zięć, synowa, teściowie, obowiązuje limit kwoty wolnej od podatku w wysokości 36 120 zł. Jeśli łączna wartość darowizn otrzymanych od jednej osoby z tej grupy w ciągu 5 lat nie przekroczy tej kwoty, nie masz obowiązku zgłaszania darowizny do urzędu skarbowego ani płacenia podatku. To bardzo wygodne rozwiązanie, które upraszcza wiele drobnych przekazów.

Dalsza rodzina i znajomi: Jakie limity obowiązują dla II i III grupy podatkowej?

Dla dalszych krewnych i osób niespokrewnionych również istnieją kwoty wolne od podatku, choć są one niższe. Poniżej przedstawiam je w czytelnej tabeli:

| Grupa podatkowa | Limit kwoty wolnej od podatku (5 lat) |

|---|---|

| II grupa podatkowa (np. zstępni rodzeństwa, rodzeństwo rodziców, wujowie, ciotki) | 27 090 zł |

| III grupa podatkowa (inne osoby, w tym niespokrewnione) | 5 733 zł |

Warto zwrócić uwagę, że w przypadku przekroczenia tych limitów, darowizna podlega opodatkowaniu, a stawki podatku są zróżnicowane w zależności od grupy.

Pułapka 5 lat: Jak prawidłowo sumować darowizny od tej samej osoby?

Jednym z najczęstszych punktów spornych z urzędem skarbowym jest kwestia sumowania darowizn. Pamiętaj, że przy ustalaniu, czy przekroczyłeś kwotę wolną od podatku, należy zsumować wartość wszystkich darowizn otrzymanych od tej samej osoby w bieżącym roku oraz w ciągu 5 lat poprzedzających rok, w którym otrzymałeś ostatnią darowiznę. To bardzo ważne! Nawet jeśli pojedyncze darowizny były niskie, ich suma może przekroczyć limit i wywołać obowiązek podatkowy lub zgłoszeniowy. Zawsze radzę prowadzić własną ewidencję darowizn, aby uniknąć niespodzianek.

Krok po kroku: Jak zgłosić darowiznę na formularzu SD-Z2 i uniknąć podatku?

Jeśli należysz do "grupy zerowej" i otrzymałeś darowiznę przekraczającą kwotę wolną (36 120 zł), zgłoszenie na formularzu SD-Z2 jest Twoim kluczem do całkowitego zwolnienia. Poniżej przedstawiam, jak to zrobić prawidłowo.

Termin, którego nie można przegapić: Masz tylko 6 miesięcy!

Podkreślam to raz jeszcze, bo to absolutnie krytyczne: masz dokładnie 6 miesięcy na złożenie formularza SD-Z2 od dnia powstania obowiązku podatkowego, czyli zazwyczaj od dnia otrzymania darowizny. Ten termin jest nieprzywracalny. Oznacza to, że jeśli spóźnisz się nawet o jeden dzień, tracisz prawo do całkowitego zwolnienia i darowizna zostanie opodatkowana na zasadach ogólnych, jak dla I grupy podatkowej. Warto więc pilnować kalendarza i nie odkładać tego na ostatnią chwilę.

Gdzie i jak złożyć formularz SD-Z2? Poradnik online i stacjonarny

Formularz SD-Z2 należy złożyć do właściwego dla Ciebie urzędu skarbowego. Właściwość urzędu ustala się zazwyczaj według Twojego miejsca zamieszkania. Możesz to zrobić na kilka sposobów:

- Online: Najwygodniejszą opcją jest złożenie formularza przez internet, korzystając z platformy e-Deklaracje dostępnej na stronie Ministerstwa Finansów. Wymaga to posiadania profilu zaufanego lub podpisu kwalifikowanego.

- Osobiście: Możesz wydrukować i wypełnić formularz, a następnie złożyć go w okienku podawczym swojego urzędu skarbowego. Pamiętaj, aby poprosić o potwierdzenie złożenia.

- Pocztą: Formularz możesz również wysłać listem poleconym za potwierdzeniem odbioru. W takim przypadku liczy się data stempla pocztowego.

Niezależnie od wybranej metody, upewnij się, że masz dowód złożenia dokumentu.

Jakie informacje przygotować przed wypełnieniem formularza?

Zanim przystąpisz do wypełniania SD-Z2, przygotuj sobie następujące dane i dokumenty. Ułatwi to proces i zminimalizuje ryzyko błędów:

- Twoje dane osobowe (obdarowanego) oraz dane darczyńcy (imię, nazwisko, adres, PESEL/NIP).

- Data otrzymania darowizny.

- Rodzaj darowizny (np. środki pieniężne, samochód, nieruchomość).

- Wartość darowizny (jeśli to pieniądze, to konkretna kwota; jeśli rzecz, to jej wartość rynkowa).

- Stopień pokrewieństwa z darczyńcą.

- W przypadku darowizny pieniężnej numer rachunku bankowego, na który wpłynęły środki, oraz dane banku.

Posiadanie tych informacji pod ręką sprawi, że wypełnienie formularza będzie szybkie i bezproblemowe.

Pieniądze "do ręki" czy na konto? Najczęstszy i najdroższy błąd przy darowiznach

To jest punkt, który muszę szczególnie mocno podkreślić, ponieważ jest źródłem największej liczby problemów dla osób z "grupy zerowej".

Dlaczego przelew bankowy to jedyna bezpieczna opcja przy darowiźnie pieniężnej?

Dla członków "grupy zerowej", aby skorzystać z całkowitego zwolnienia z podatku, darowizna pieniężna musi być udokumentowana dowodem przekazania na rachunek bankowy obdarowanego lub przekazem pocztowym. To nie jest sugestia, to jest wymóg formalny wynikający wprost z ustawy. Oznacza to, że pieniądze muszą zostać przelane bezpośrednio z konta darczyńcy na konto obdarowanego. Tylko w ten sposób urząd skarbowy ma pewność co do źródła i przepływu środków. Ignorowanie tego warunku to prosta droga do utraty zwolnienia.

Gotówka od mamy i wpłata na własne konto: dlaczego urząd skarbowy to zakwestionuje?

Bardzo częstym, a zarazem kosztownym błędem jest otrzymanie gotówki "do ręki" (np. od rodziców), a następnie wpłacenie jej na własne konto bankowe. Niestety, organy skarbowe konsekwentnie kwestionują takie transakcje jako niespełniające warunku zwolnienia dla "grupy zerowej". Ich stanowisko jest jasne: przelew musi być wykonany bezpośrednio od darczyńcy. Wpłacenie gotówki na własne konto przez obdarowanego nie jest traktowane jako "dowód przekazania na rachunek bankowy nabywcy" w rozumieniu ustawy. Choć zdarzały się bardziej liberalne wyroki sądów administracyjnych, to jednak w takiej sytuacji bardzo prawdopodobny jest spór z urzędem skarbowym, który może zakończyć się koniecznością zapłaty podatku.

Przekaz pocztowy jako alternatywa dla przelewu: czy to działa?

Na szczęście, przepisy przewidują alternatywę dla przelewu bankowego. Darowizna pieniężna udokumentowana przekazem pocztowym jest również akceptowalną formą dla celów zwolnienia z podatku. Jest to dobra opcja dla osób, które z różnych względów nie korzystają z bankowości elektronicznej lub preferują tradycyjne metody. Ważne, aby zachować potwierdzenie nadania i odbioru przekazu.

Szczególne przypadki darowizn: Co warto wiedzieć?

Oprócz darowizn pieniężnych, często spotykamy się z przekazywaniem innych rodzajów majątku. Warto wiedzieć, jak postępować w takich sytuacjach.

Darowizna mieszkania lub domu: Kiedy notariusz załatwi za Ciebie formalności?

W przypadku darowizn nieruchomości, takich jak mieszkanie czy dom, umowa darowizny musi być zawarta w formie aktu notarialnego. To bardzo wygodne rozwiązanie, ponieważ notariusz jest odpowiedzialny za zgłoszenie darowizny do urzędu skarbowego. Oznacza to, że jako obdarowany, jesteś zwolniony z obowiązku składania formularza SD-Z2. Notariusz pobiera również należny podatek (jeśli darowizna nie korzysta ze zwolnienia) i odprowadza go do urzędu. To znacznie upraszcza całą procedurę.

Otrzymałem samochód: jak go wycenić i zgłosić?

Jeśli otrzymałeś darowiznę rzeczową, taką jak samochód, motocykl czy inny przedmiot, musisz określić jego wartość rynkową. Zazwyczaj robi się to na podstawie cen podobnych przedmiotów na rynku. Jeśli darowizna pochodzi od osoby z "grupy zerowej" i jej wartość rynkowa przekracza kwotę wolną od podatku (36 120 zł), nadal należy ją zgłosić na formularzu SD-Z2. Pamiętaj, że w tym przypadku nie ma wymogu przelewu bankowego, ponieważ nie jest to darowizna pieniężna.

Darowizna od obojga rodziców: czy to jedna, czy dwie darowizny?

To często zadawane pytanie. Darowizna od obojga rodziców jest traktowana jako dwie odrębne darowizny jedna od matki i jedna od ojca. Ma to kluczowe znaczenie dla obliczania kwot wolnych od podatku, ponieważ limity dotyczą darowizn od *jednej* osoby. Oznacza to, że jeśli rodzice darują Ci np. 70 000 zł, to od każdego z nich otrzymujesz 35 000 zł. W takiej sytuacji, nawet jeśli należysz do "grupy zerowej", każda z tych darowizn (35 000 zł) jest poniżej limitu 36 120 zł, więc nie musisz składać SD-Z2, pod warunkiem, że w ciągu 5 lat nie otrzymałeś od żadnego z nich innych darowizn, które by ten limit przekroczyły. Jeśli jednak darowizna od jednego z rodziców przekroczyłaby limit, to od tej osoby musiałbyś zgłosić darowiznę.

Co grozi za zignorowanie przepisów? Konsekwencje braku zgłoszenia darowizny

Niestety, ignorowanie przepisów dotyczących podatku od darowizn może mieć bardzo poważne konsekwencje finansowe. Urząd skarbowy ma narzędzia, aby wykryć niezgłoszone darowizny, a wtedy koszty mogą być znacznie wyższe niż pierwotny podatek.

Kara w postaci 20% stawki podatkowej: Kiedy fiskus sięga po ostateczne środki?

Jeśli nie zgłosisz darowizny podlegającej opodatkowaniu (lub darowizny z "grupy zerowej", która przekroczyła limit i nie została zgłoszona w terminie 6 miesięcy), a urząd skarbowy samodzielnie odkryje ten fakt (np. w ramach kontroli Twoich wydatków), może nałożyć na Ciebie podatek w wysokości 20% wartości darowizny. Jest to tzw. sankcyjna stawka podatkowa, która jest znacznie wyższa niż standardowe stawki dla poszczególnych grup. Z mojego doświadczenia wiem, że takie sytuacje są bardzo nieprzyjemne i kosztowne.

Przeczytaj również: mBank: Jak uniknąć opłaty za kartę? Proste triki i BLIK!

Jak urząd skarbowy może dowiedzieć się o niezgłoszonej darowiźnie?

Wielu podatników zastanawia się, jak urząd skarbowy może w ogóle dowiedzieć się o darowiźnie. Otóż organy podatkowe mają szereg narzędzi i źródeł informacji:

- Kontrole wydatków: Jeśli Twoje wydatki znacząco przewyższają Twoje udokumentowane dochody, urząd skarbowy może wszcząć kontrolę i zapytać o źródło finansowania. Niezgłoszona darowizna jest tu częstą przyczyną.

- Informacje od banków: Banki mają obowiązek przekazywać informacje o dużych transakcjach. Chociaż nie jest to bezpośrednie zgłoszenie darowizny, duże przelewy mogą zwrócić uwagę urzędu.

- Informacje od innych organów: W przypadku darowizn nieruchomości, notariusz zgłasza je do urzędu. Podobnie, rejestracja samochodu może wywołać pytania o jego nabycie.

- Donosy: Niestety, zdarzają się również donosy od osób trzecich, które informują urząd o nieprawidłowościach.

Dlatego zawsze radzę działać transparentnie i zgodnie z przepisami. Lepiej poświęcić chwilę na formalności, niż ryzykować poważne konsekwencje.